Fonctionnement bonus-malus : comprenez et optimisez votre assurance

Le bonus-malus, ou coefficient de réduction-majoration (CRM), est un mécanisme essentiel en assurance automobile. Il permet aux assureurs d’ajuster votre prime en fonction de vos antécédents de conduite. Chaque année sans sinistre responsable, un bonus vous sera attribué par votre assureur, tandis qu’un accident responsable entraînera un malus qui augmentera votre prime. Connaître les règles de ce système peut vous aider à économiser durablement sur vos assurances, voire à obtenir un bonus à vie. Pour comprendre en détail comment cela fonctionne et optimiser votre contrat, suivez notre guide.

Qu’est-ce que le bonus-malus et pourquoi est-il appliqué ?

Le bonus-malus est un système basé sur un coefficient appliqué à votre prime d’assurance auto. Il reflète votre comportement de conduite et incite les conducteurs à adopter une conduite responsable. Voici comment cela fonctionne :

- Un départ neutre : Tout conducteur commence avec un coefficient de 1.

- Un bonus pour les bons conducteurs : Chaque année sans sinistre responsable réduit ce coefficient de 5 %, jusqu’à un maximum de 50 % après 13 années consécutives sans accident.

- Un malus en cas d’accident : Chaque sinistre responsable entraîne une majoration de 25 % sur votre coefficient.

Ce système est recalculé annuellement et influe directement sur le montant de votre prime. Par exemple, après deux ans sans sinistre, un bonus vous sera attribué par votre assureur, réduisant ainsi vos coûts.

Témoignage client :

« J’ai découvert qu’après 13 ans sans accident, j’ai atteint le plafond de réduction de 50 %. Mon assurance auto est devenue beaucoup plus abordable grâce au bonus-malus ! » – Jean, conducteur aguerri.

Comment est calculé le bonus-malus en assurance auto ?

Le calcul du bonus-malus repose sur des formules simples, mais il peut avoir un impact significatif sur votre budget. Voici les étapes principales :

- Années sans sinistre responsable : Votre coefficient est multiplié par 0,95 chaque année, ce qui réduit votre prime de 5 %.

- Sinistres responsables : Chaque accident augmente votre coefficient de 25 % (multiplication par 1,25).

- Retour à un coefficient neutre : Après deux années consécutives sans sinistre responsable, un malus est annulé.

Exemple concret :

- Départ avec un coefficient neutre : 1.

- Première année sans sinistre : 1 × 0,95 = 0,95 (réduction de 5 %).

- Deuxième année sans sinistre : 0,95 × 0,95 = 0,9025 (réduction de 9,75 %).

- Un accident responsable : 0,9025 × 1,25 = 1,128 (augmentation de 12,8 %).

À long terme, une conduite responsable peut vous permettre de bénéficier d’un bonus à vie, plafonné à un coefficient de 0,50.

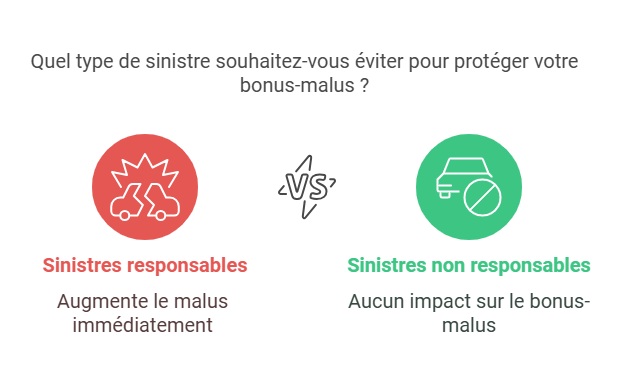

Quels sinistres impactent votre bonus-malus ?

Tous les sinistres n’ont pas le même effet sur votre bonus-malus. Voici les principales situations :

- Sinistres responsables : Augmentent immédiatement votre malus.

- Sinistres partiellement responsables : Le malus est appliqué au prorata de votre responsabilité.

- Sinistres non responsables : Aucun impact sur votre coefficient.

- Événements exceptionnels : Les incidents liés à des tempêtes, grêle ou inondations n’affectent pas votre bonus-malus.

Astuce pratique :

Pour préserver votre bonus, envisagez de ne pas déclarer les petits sinistres que vous pouvez prendre en charge personnellement. Vous avez également la possibilité de diminuer votre malus en suivant nos conseils.

Comment optimiser votre bonus-malus ?

Adopter une conduite prudente et anticipative est la meilleure façon de maintenir un bon coefficient. Voici quelques conseils pratiques :

- Privilégiez la prévention : Respectez les règles de circulation et anticipez les dangers pour éviter les accidents.

- Adaptez votre contrat : Certaines garanties optionnelles, comme la garantie « tous accidents », protègent votre bonus dans des cas spécifiques.

- Souscrivez un contrat adapté : En cas de malus élevé, certaines compagnies proposent des contrats pour conducteurs malussés.

Gérer un malus important : quelles solutions ?

Un malus élevé peut entraîner une augmentation significative de vos primes. Voici quelques pistes pour gérer cette situation :

- Changer d’assureur : Comparez les offres pour trouver une assurance auto malus adaptée.

- Conduire sans sinistre : Après deux années consécutives sans accident, votre malus peut être annulé.

- Corriger les erreurs : Vérifiez votre relevé d’informations. Si un sinistre a été mal enregistré, contactez votre assureur pour rectifier.

Testez vos connaissances sur le fonctionnement du bonus-malus

Assurance auto avec malus ? Oui, c’est possible

ou

FAQ

Combien d’années faut-il pour atteindre le maximum de bonus ?

Il faut 13 années consécutives sans sinistre responsable pour atteindre un coefficient minimum de 0,50, soit une réduction de 50 % sur votre prime.

Mon bonus-malus est-il transférable si je change d’assureur ?

Oui, votre coefficient bonus-malus est attaché à votre historique de conduite et reste valide quel que soit l’assureur choisi.

Que faire en cas de désaccord avec mon assureur sur mon coefficient ?

Si vous contestez votre bonus-malus, demandez une révision à votre assureur. En dernier recours, contactez le Bureau Central de Tarification (BCT).

Dernière mise à jour le 20 mai 2025